Räntehöjningen framlobbad

Kampanjen för snabbare räntehöjningar har burit frukt genom höjningen med 0,25 procent från 1,5. Men det finns inget sakligt skäl för höjningen vad gäller bostadsbyggandet. Kan vi misstänka andra motiv?

Den som följt med debatten om räntepolitiken under hösten har inte kunnat undgå att ett antal personer med anknytning till kapitalmarknaden framträtt med argument för att räntan behöver höjas. För det mesta har oro över huspriserna använts som motivering. Det har befarats att huspriserna skulle bli så höga att en senare räntehöjning medför att nyligen inköpta hus med maximal belåning inte skulle kunna säljas utan att en del av lånen kvarstår utan att kunna lösas in. Om då kostnaderna ökar så att en försäljning blir ofrånkomlig drabbas bankerna av kreditförluster. (Ett underbetyg i så fall till bankernas kreditbedömningar.)

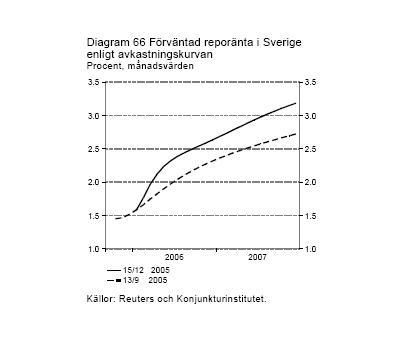

Denna "lobbyverksamhet" till förmån för en räntehöjning gav resultat på mindre än ett par månader. Marknadens förväntningar om ränteläget steg markant mellan mitten av september och mitten av november enligt nedanstående redovisning från Konjunkturinstitutet (decemberrapporten). Här framgår att förväntningarna om en höjning av ränteläget utöver den redan förväntade höjningen förlades till januari och februari 2006. Därefter har inflationsprognoserna kunnat anpassas till de framlobbade förväntningarna.

Det kan naturligtvis också ha funnits en självständig bedömning som ökat förväntningarna på en räntehöjning. Men den opinionsbildning för räntehöjning som pågått har varit mycket påtaglig och inte tillräckligt sakligt underbyggd. Huspriserna måste bedömas i relation till prognoserna för bostadsbyggandet. Och detta hade 2005 bara kommit upp i 70 procent av 1980 års nivå. Prognosen som Konjunkturinstitutet gjorde i december pekar på att inte ens 2007 skulle mer än 90 procent av 1980 års nivå ha uppnåtts.

Det kan naturligtvis också ha funnits en självständig bedömning som ökat förväntningarna på en räntehöjning. Men den opinionsbildning för räntehöjning som pågått har varit mycket påtaglig och inte tillräckligt sakligt underbyggd. Huspriserna måste bedömas i relation till prognoserna för bostadsbyggandet. Och detta hade 2005 bara kommit upp i 70 procent av 1980 års nivå. Prognosen som Konjunkturinstitutet gjorde i december pekar på att inte ens 2007 skulle mer än 90 procent av 1980 års nivå ha uppnåtts. Med en snabbare räntehöjning måste man rimligtvis i prognoserna arbeta med en mer dämpad prisutveckling och därmed en reducerad ökning av bostadsbyggandet. Enligt KI har 60 procent av kommunerna rapporterat bostadsbrist mot bara 10 procent 1998. Det finns därför knappast något sakligt skäl att förorda dämpat bostadsbyggande. Någon borde förklara vad som ligger bakom bankfolkets vilja att få högre räntor. Är det så att vid högre ränta kan räntemarginalerna öka och därmed vinsterna och därmed bonusarna till räntelobbyisterna. Är det så är Riksbankens räntepolitik inte särskilt självständig.

Med en snabbare räntehöjning måste man rimligtvis i prognoserna arbeta med en mer dämpad prisutveckling och därmed en reducerad ökning av bostadsbyggandet. Enligt KI har 60 procent av kommunerna rapporterat bostadsbrist mot bara 10 procent 1998. Det finns därför knappast något sakligt skäl att förorda dämpat bostadsbyggande. Någon borde förklara vad som ligger bakom bankfolkets vilja att få högre räntor. Är det så att vid högre ränta kan räntemarginalerna öka och därmed vinsterna och därmed bonusarna till räntelobbyisterna. Är det så är Riksbankens räntepolitik inte särskilt självständig.Varför gick då Göran Persson ut dagen före räntebeslutet med grova antydningar att räntan inte borde höjas? Statsministern kunde ju tänkas oroa sig över att en tidigarelagd räntehöjning skulle påverka sysselsättningen och arbetslösheten redan före valet och därmed äventyra hans ev omval. Men genom att gå ut på detta sätt tvingade han Riksbanken att höja räntan - annars hade alla bedömare kritiserat centralbanken för att gå socialdemokraternas ärenden. Är kar´n dum eller ville han av någon annan anledning säkra en räntehöjning?

6 Comments:

Jag tycker nog att Riksbanken lyssnat på förväntningar snarare än sakliga argument.

Om bostadsmarknaden är överhettad samtidigt som det anses finnas brist är väl inte den naturliga reaktionen att kyla ned efterfrågan. Det är nybyggandet som skall öka. Hur detta skulle kunna ske med hjälp av ROT-avdrag får du förklara närmare. (ROT=reparation, ombyggnad, tillbyggnad)

/DNg

Enklare forklaring:

Klassiskt: Under valår driver oansvarig regering (med dåliga opinionssiffror) på med finansiell expansion, mitt under ett högkonjunktur. Ansvarsfull riksbank höjer räntan för att motverka överhettning. Regering gnäller och hotar riksbankens oberoende.

Riksbanken skjuter under målet

Det verkar som Riksbanken skjuter under målet på en inflationstakt på 2 % på två års sikt. Å andra sidan så vet vi inte vilka faktorer Riksbanken tar hänsyn till.

Jag föreställer mig att Riksbanken har sina datorer fulladdade med ekonometriska modeller. Liksom små barn så leker de med sina datorspel, i detta fall är det räntespelet. I somras så pressades Riksbanken att sänka styrräntan med 0,5 %, till 1,5 %. Det som då hände var att penningmåttet M3 tog fart och att kronan föll mot andra valutor.

Att M3 ökar beror på att bankerna kan öka sin utlåning vid en lägre ränta och därmed tjäna mer pengar. Efterfrågan på lån ökar. Bankerna kan också öka sin räntemarginal och tjäna mer pengar på detta. Vilken metod som ger högre vinst för bankerna är svårt att sia om, en större räntemarginal eller en större utlåning.

Att kronan föll mot andra valutor beror i grunden på att fler kronor skapades jämfört med andra valutor. En större utlåning skapade ett större utbud av kronor. Det som stoppade fallet var att "någon" (?) skapade förväntningar om framtida räntehöjningar.

Egentligen så bör Göran Persson tjäna på en överhettning under valåret. En låg ränta och en expansiv statsbudget. Det kommer då att se lite bättre ut i den ekonomiska statistiken, framförallt när det gäller arbetslösheten.

En expansiv statsbudget kräver dock att staten har ett budgetunderskott. När staten lånar upp pengar så skapar banksystemet en större penningmängd. Alternativt så kan Riksbanken köpa upp nyemitterade obligationer genom att kreditera statens konto med nya pengar. Det ska dock sägas att när M3 ökar så ökar också skatteintäkterna, i varje på kort sikt (läs: valåret).

Det verkar som vi har bostadsbrist men att byggandet av villor och bostadsrätter har ökat något. En viktig orsak till att det inte byggs hyresrätter beror antagligen på hyresregleringen.

Det går inte att få avkastning på investeringar i nya hyresrätter. Men det är också dyrt att bygga och politikerna är inte intresserade av att införa långsiktiga spelregler, risken blir för stor.

Skanska bygger hyresrätter

Skanska har som mål att bygga 1 000 nya hyresrätter per år. Dessa hyresrätter ska förvaltas av Skanska. Skanska ska bygga lägenheterna så pass billigt att bolaget kan få statliga bidrag.

Det som egentligen är intressant är att det byggs för lite trots en rekordlåg ränta. Samtidigt säljs (olagligt) hyresrätter i Stockholm för 1,2 miljarder kr under 2005. Alla statliga interventioner som ska lösa problem orsakar enbart nya problem.

Är det självklart att inflation är samma sak som en ökning av KPI (konsumentprisindex)? KPI innehåller enbart priserna för konsumentprodukter. Det är politiskt riktigt att säga att man enbart ska ta hänsyn till KPI. Nationalekonomiskt är detta tveksamt.

Det finns nämligen många fler typer av priser. Det skulle behövas ett mått som tar hänsyn till alla priser - KPI, producentpriser, fastighetspriser, aktiepriser, obligationspriser etc.

Ska man ta hänsyn till att en låg ränta orsakar bubblor? Att en låg ränta orsakar bubblor beror på att tillgången på pengar är (nästan) obegränsat stor. En bank behöver inte ta hänsyn till en låg inlåning (sparpengarna).

Banken bokför en utlåning som en fordring i bokföringen, på debetsidan (tillgångssidan). På långivarens bankkonto bokförs samma belopp. I bankens bokföring blir detta en skuld till innehavaren av bankkontot, på kreditsidan (skuldsidan) bokförs samma belopp.

Bankens debetsida och kreditsida är lika stora. Men det finns mer pengar i ekonomin och mer pengar ökar efterfrågan och därmed priserna. Vilka priser som ökar beror på vad låntagarna väljer att köpa. Detta kan handla om fastigheter och aktier. Människor har också en benägenhet att skaffa sig för stora skulder.

Finns det ingen "Cantillon-effekt" (Richard Cantillon, 1680-1734)? Idag är det politiskt riktigt att inte tro på Cantillon-effekten. Denna effekt innebär att nya pengar inte är prisneutrala.

De nya pengarna (utlåningen) tillförs ekonomin i vissa punkter. Om exempelvis lantbrukare lånar upp nya pengar och köper mark och jordbruksmaskiner, så höjs priserna på dessa produkter (punkter), medan andra priser är stillastående.

Detta innebär att ekonomins knappa resurser fördelas till jordbrukssektorn. Arbetskraft bjuds över från andra sektorer genom att lönerna höjs. Företag börjar tillverka produkter för jordbruket och minskar produktionen av andra produkter.

Cantillon-effekten kan leda till felinvesteringar eftersom det inte finns en långsiktig ökning av efterfrågan på jordbrukets produkter. Det kan orsaka kriser där investeringar avvecklas och kostnader skärs ned.

Om man försöker lösa krisen genom att sänka räntan så kan krisen bli mycket långvarig och utöka felinvesteringarna. Detta hände i USA 1930-42 och Japan 1990-?. Krisen kan enbart lösas genom en avveckling av felinvesteringarna. Men det bästa är att undvika felinvesteringarna från början. Detta klarar inte dagens centralbanker.

Personligen tror jag att förklaringen till Perssons yttrande är att han förutsåg höjningen och helt enkelt, inte minst av statsfinansiella skäl, ville att Riksbanken skulle framstå som sjävständig när den "inte lydde".

Marknadsräntan och kronans värde är beroende av att riksbanken framstår som självständig, och räntebetalningarna på statsskulden är väldigt beroende av såväl marknadsräntan som kronans värde.

Persson är en taktiker, i allt, alltid.

Danne, om det råder en genuin bostadsbrist då kommer bostäder byggas även med mer normala räntenivåer. Men om man håller nere räntorna artificiellt kommer det att uppstå överinvesteringar och en ohållbar skuldsättningsgrad och åtföljande stora obalanser, vilket vi sett flera historiska exempel på.

Skicka en kommentar

<< Home