Om Grekland stannar kvar i euron...

Kan Grekland hanka sig fram med euron och hjälp från räddningsfonder? Då måste minst 10 procent av den offentliga sektorn kapas. Skatterna kanske kan höjas. Men ökad arbetslöshet försämrar budgetsaldot så det kanske inte blir någon lösning.

Det verkar inte bli någon folkomröstning i Grekland om räddningspaketet från 27/10-11 som innebar en viss skuldnedskrivning, offentliga åtstramningar och stöd till fortsatt låntagning (DN). Det är en första förutsättning för att behålla euron för Grekland. Men hur kommer Grekland att klara sig? Hur stora åtstramningar behövs?

I en kortsiktig analys kan man ta fasta på räntebördan i procent av BNP. Den förutsågs av EU-kommissionen före sommaren bli 6,7 procent 2011. Någon prognos för räntesatsen på nya, långa lån gjorde man inte. Men den var 9,1 procent 2010 mot 4,1 procent för fem år sedan, 2006. Idag måste Grekland betala 25 procent, vilket i praktiken betyder att landet är beroende av välvilliga utländska räddningsinsatser. När Grekland ska omsätta lånen i sin nu otillständigt stora statsskuld på ca 352 mdr € (157 % av BNP eller kanske mera) måste alltså räddningsinstanserna (tex EFSF) ge lån till mera normala villkor. EFSF har tidigare gett lån till Irland och Portugal med knappt 6 procents ränta.

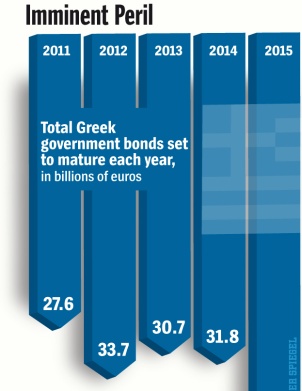

En mera exakt analys av Greklands utsikter skulle behöva gå in på vilka lån som förfaller de närmaste åren och vilken ränta de haft. Uppgifter från Der Spiegel (via Englund) visar på ett förfall med 33,7 mdr € 2012 och 30,7 mdr 2013:

Det är inte riktigt 10 procent av skulden men skulden var naturligtvis avsevärt mindre då lånen togs. Alla lån är inte heller på 10 år vilket gör situationen mer oklar men sannolikt allvarligare. Men eftersom det är fråga om äldre lån är de placerade hos utländska långivare eller inom Grekland och därför föremål för nedskrivning med 50 procent. Frågan är dock huruvida vi kan betrakta de inhemska lånens nedskrivning som en verklig lättnad. Om vi antar att hälften av lånen som förfaller de närmaste åren är inhemska tyder siffrorna på att ca 16 mdr € måste lånas upp från EFSF eller efterträdaren ESM. Så småningom stiger beloppen och under en mellanperiod kommer räntebelastningen att öka genom att räntan varit nere i 3,6 procent på de förfallande lånen.

Enligt Giorgos Papandreou kommer Grekland 2012 att uppnå ett primärt budgetsaldo på närmare noll - dvs när inte räntebördan är inräknad. Det betyder att budgetunderskottet kommer att motsvaras av räntebördan. Den spåddes bli 6,7 procent av BNP 2011. Vad blir den 2012?

Först slipper Grekland betala ränta på åtminstone 57 mdr € av de 100 mdr som nedskrivningen omfattade (Papademos' siffra). Om skulden är 352 mdr € sjunker den med 16 procent och likaså räntebördan på 15 mdr €. Det blir en lättnad av bördan med 2,4 mdr € eller 1,1 procent av BNP (jfr blartikel 30/10). Dessutom kunde det tänkas att räntan på de gamla lånen var högre än på de nya. Men tio år tidigare var räntan 4,3-5,1 procent. Om EFSF inte ger bättre ränta till Grekland än till Portugal kommer räntebördan att öka något 2012 på grund av detta.

Min slutsats blir att räntebördan fortfarande är mer än 5,5 procent av BNP 2012. Om vi också skulle inkludera de inhemska lånens nedskrivning minskar räntebördan med ytterligare 0,8 procent av BNP. För att få balans i budgeten så att räntebördan inte ökar måste alltså statsbudgeten kameralt sett skäras ned med motsvarande 4,8-5,6 procent av BNP. Det rör sig om storleksordningen 10 procent av den offentliga sektorn.

En del av denna förbättring av budgetsaldot kanske går att åstadkomma med en skattehöjning. Men skatteuppbörden är ineffektiv. Dessutom tillkommer de dynamiska effekterna av nedskärningar och skattehöjningar. Medborgarnas inkomster minskar och arbetslösheten stiger. Det försämrar statens budgetsaldo så att en ännu större nedskärning behövs osv.

Att inte lämna euron och försöka överleva med svångremspolitik och låneutbyten med hjälp av EFSF är uppenbarligen en osäker väg. Och något långsiktigt hopp innehåller denna metod inte.

Läs även andra bloggares åsikter om Grekland, euron, åtstramning, svångremspolitik, statsskuld, räntebörda, skuldkris, EU, räddningsfond, EFSF, nationalekonomi, Papandreou, folkomröstning, ekonomi, politik på intressant.se

Etiketter: nationalekonomi

7 Comments:

I TV-intervjuer säger folk i Grekland att det inte är de som har skapat krisen, de tycker att de som skott sig ska betala. Men samtidigt är skattemoralen väldigt låg överlag så det tycks finnas ett moment 22.

ECB lånar välvilligt ut till Grekland med en 6% ränta.

ECB lånar väl pengarna till en ränta av 2%?

Om allt går väl så gör ECB en bra affär. Men det ser väl inte så ut-för räntorna tynger.

Moment 22-även här.

Många säger att det kommer att gå åt helvete i vilket fall som helst.

Grekland är som en svensk 50 års arbetslös man med 6 miljoner i skulder - det går aldrig att fixa.

**************************

Jag tycker att Grekland är ett skämt

/// SS

Visst går det.

Om man ser Tyskland som en 70 årig änka med 7 miljoner på banken!

Bara viljan finns!

Danne - du kommer älska det här föredraget:

http://www.ted.com/talks/richard_wilkinson.html

Eurokrisen. Det är ju så uppenbart vad som bör göras: släpp inflationen loss!

Följder:

1. Krisländernas offentliga finanser förbättras genom den dolda beskattningseffekten.

2. De interna skulderna smälter bort.

3. Vi får en negativ realräntan vilket stimulerar ekonomin.

4. Euron försvagas vilket stärker hela Europas konkurrenskraft och ger sysselsättning.

5. Genom skiljaktiga inflationsnivåer utjämnas konkurrenskraften Euroländerna emellan till följd av välbehövliga interndevalverngseffekter.

Och så enkelt ärdet.

Men varför i hela friden GÖR man inte så!?

Jag bara frågar!

Något svar lär jag inte få.

http://skyddsrummet2.blogspot.com

Anonym 9:43, det är naturligtvis lukrativt för både ECB och EFSF samt för olika stater på bilateral basis att låna ut till 6 procent och låna in till 2 procent. Frågan är varför de inte kunde ha satt detta i system redan i början av 2010 då den grekiska räntan steg från 4-5 procent till mer än 6 procent. När så inte skedde steg den grekiska räntan på ett år till 12 procent och därefter till idag ca 25 procent.

Detta beror till stor del på fru Merkel och tyskarna som inte förstår att de tjänar pengar utan istället tror att lånen till Grekland är en skänk från tyska skattebetalare som de aldrig ser igen. Denna attityd kommer antagligen i slutändan att frambringa det man avskyr: en stor del av pengarna får avskrivas i någon form av grekisk konkurs.

En intressant fråga är härutöver huruvida de grekiska bankernas "förintade" pengar i den senaste 50-procentskonkursen ska ersättas med hjälp av lån från EFSF som i sin tur måste lånas upp eller om ECB indirekt kan furnera med dessa pengar med nyskapade som ersätter de förintade. Det senare är Merkel också emot.

Klas, som du väl vet har Richard Wilkinsons tes och metoder ifrågasatts i grunden. Det kanske är så att en hel del av de reliabla resultaten kan förklaras med att det i ojämlika samhällen finns fler ordentligt fattiga som ger dåliga resultat för välfärdsindikatorerna. Frågan är dock komplicerad och jag hänvisar till min artikelserie om 'Jämlikhetsanden' på bloggen.

Kraxpelax, inflation som kan hållas kontrollerad är förvisso ett sätt att komma ur krisen utan gigantiska förluster av välfärd genom arbetslöshet och produktionsminskningar. Men den innebär också risken för att allt går överstyr. Här saknas auktoritativ forskning som indikerar vad som är möjligt. Nationalekonomerna tror att vi lever i den bästa av världar där inflation inte är ett alternativ.

Din rekommendation faller på att Merkel och tyskarna blir skräckslagna bara ordet nämns. De ser hyperinflation från början av 20-talet som den sannolika följden.

Ett annat problem är hur inflationen ska skapas. Om ECB ska skapa nya pengar kommer det att bli nytt bråk om vem som ska få dem. Är det Grekland, Italien och Portugal som har misskött sina affärer som ska räddas gratis genom en inflationsskatt på övriga länder? Och kommer de svaga att sköta sig bättre i fortsättningen?

Sannolikt skulle dessa problem gå att lösa om man i förväg hade forskat på inflationslösningar. Men eftersom vi lever "i den bästa av världar" är inflation ingen option.

/DNg

Skicka en kommentar

<< Home